やまもと経営会計事務所の山本辰彦です。

今回は、相続税と贈与税の改正についてご説明致します。

(1)概要

相続とは、被相続人が死亡した際に、相続人が財産を承継することです。相続税は、その相続人が承継した財産に課税する制度を言います。

一方、贈与とは、贈与者から受贈者に財産を承継することです。贈与税は、その受贈者が承継した財産に課税する制度を言います。

相続税を減少させるためには、相続時に承継する財産を減少させることにより達成できます。相続時の財産を減少させるには、贈与を行うことで可能となります。しかし、このような租税回避を防止するために、贈与税は相続税より税負担を大きくしています。

(2)贈与税

現状の贈与税は、暦年課税と相続精算課税の2種類が存在します。

①原則課税

暦年課税とは、毎年1月1日から12月31日までの間に行われた贈与に対して、贈与税を計算します。贈与された財産の総額から110万円を控除して、その差額に超過累進税率を課税して計算します。

(贈与財産-110万円)×超過累進税率=贈与税

そのため、110万円の範囲内で毎年贈与を行ったり、超過累進税率の性質を利用して低い税率の範囲内で贈与を行ったりする等してこの制度を利用する方は多いようです。

②相続時精算課税

相続時精算課税とは、60歳以上の直系尊属から18歳以上の直系卑属に贈与を行う際に相続時精算課税選択届出書を提出することで、一生涯に2,500万円の非課税枠を受けられますが、相続時に贈与を受けた財産(贈与時の価格)が相続財産に加算されるという制度です。なお、2,500万円の非課税枠を超えた場合は、一律20%の贈与税が課税されます。この届出は一度提出すると暦年課税に戻ることはできません。

そのため、今後資産価値が増加する見込みのある株式を贈与する方が多いようです。

(贈与財産-2,500万円)×20%=贈与税

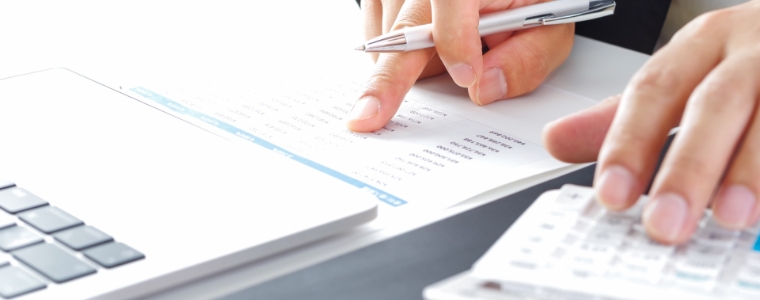

(3)相続税

相続税は、以下のように計算します。

①被相続人の総財産から総負債及び葬式費用を控除して純財産を計算します。

②①から基礎控除を除外します。

基礎控除とは、3,000万円+600万円×法定相続人の数

③②を法定相続分で案分し、それぞれの金額に超過累進税率で税額を算定し、それらの金額を合算します。

④③の金額を実際の相続分で振り分け、各相続人の相続税を計算します。

*④の時点で、配偶者の相続財産が1億6,000万円以下の場合又は法定相続分までは相続税が発生しません。

(4)税制改正

①暦年課税

従来、暦年課税で贈与を受けた財産は、贈与者が死亡してから3年以内に贈与された財産は相続財産に加算されていました。しかし、今回の改正に伴い加算期間が3年から7年に延長されました。この延長は、段階的に延長されていき、令和10年の相続では加算期間が4年、令和11年の贈与では加算期間が5年と令和13年まで段階的に延長されていきます。

この改正に伴い、延長された4年間に受けた贈与のうち、総額100万円までは相続財産に加算されません。

②相続時精算課税

従来、相続時精算課税制度では、暦年贈与のように毎年110万円の非課税枠を設けていませんでした。しかし、今回の改正に伴い、年110万円の控除枠が設けられ、この枠の範囲内であれば申告不要であり、相続財産に加算する必要もありません。その他、過去に贈与を受けた土地や建物について、災害により一定の被害を受けた場合、相続時にその課税価格が再計算できるようになりました。